Altersvorsorge – Ruhestandsplanung

Hier kostenlosen Beratungstermin vereinbaren

Warum rechtzeitige Ruhestandsplanung so wichtig ist?

Der schnelle Check zur individuellen Situation

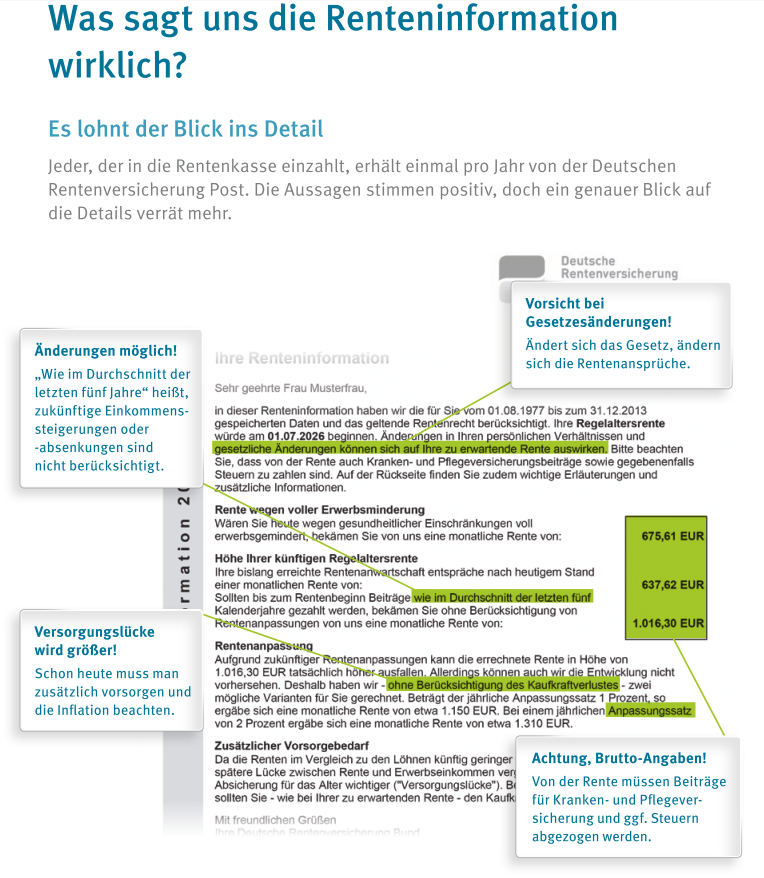

- Durch den Geburtenrückgang zahlen weniger Arbeitnehmer in die Rentenkasse ein – das Rentenniveau sinkt

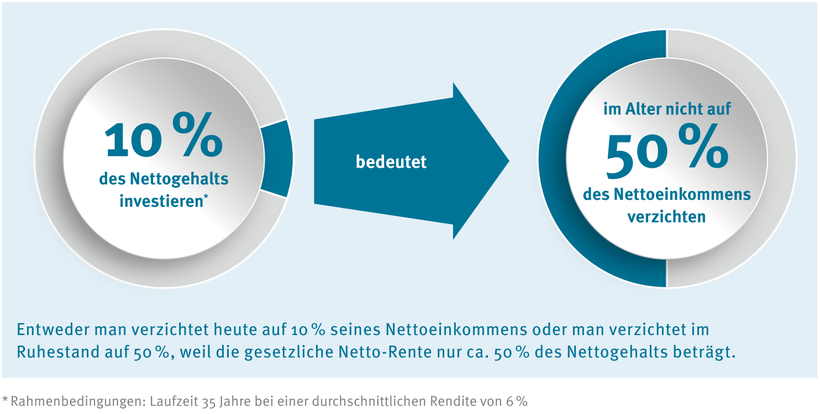

- Faustformel zur Netto-Rente: 50 % des heutigen Nettogehalts

- Durch die Inflation verliert Geld an Kaufkraft – Lebenshaltungskosten werden immer höher

Noch nie zuvor hatten wir Deutschen eine so hohe Lebenserwartung wie heute und bleiben meist bis ins hohe Alter aktiv und eigenständig. Das ist erst einmal sehr positiv, hat aber auch seine Schattenseiten.

Das Problem: In die Rentenkasse fließen immer weniger Beiträge und das Rentenniveau wird auch in Zukunft weiter sinken. Wer seinen Lebensstandard optimal absichern will, kommt um zusätzliche private Vorsorge nicht herum. Nicht selten stellen sich diese Fragen:

- Wie hoch ist der Versorgungsbedarf im Alter?

- Welche Art der Vorsorge lohnt sich, um staatliche Förderung und Steuerersparnisse zu nutzen?

Damit Sie ihren wohlverdienten Ruhestand auch gestalten und genießen können, sollten Sie Ihre persönlichen Ziele, Wünsche und Bedürfnisse kennen und Ihre finanzielle Planung darauf ausrichten.

Wir von FinaFair – unabhängiger Versicherungsmakler, informieren Sie nachfolgend darüber, wie Sie mit intelligenten Lösungen Ihren Ruhestand bestmöglich absichern können.

Was müssen Sie tun, um den Ruhestand genießen zu können?

Wer heute und bis zum wohverdienten Ruhestand vorsorgt, hat zwar weniger Nettoeinkommen verfügbar, doch das Geld ist sinnvoll in die Rente investiert. In der Ansparphase können, je nach Vorsorgelösung, Steuern und/oder Sozialabgaben gespart werden. Im Ruhestand profitieren Sie in der Regel von den dann günstigeren Steuersätzen.

10-50- Regel für die Altersvorsorge

Was sind die Schichten der Altersvorsorge?

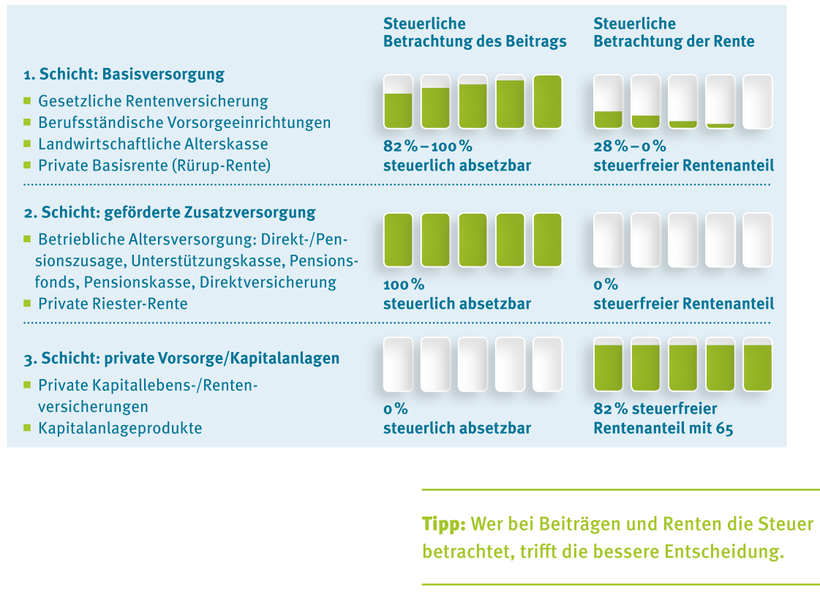

Steuerliche Behandlung macht den Unterschied

Der Gesetzgeber hat mit dem Modell der 3 Schichten deutliche Hinweise darauf gegeben, wie die Versorgung für das Alter optimal gestaltet werden kann. Deshalb ist es wichtig, die steuerliche Behandlung sowohl in der Anspar- als auch in der Leistungsphase zu betrachten.

Die 1. Schicht gilt als Basisversorgung und beinhaltet vor allem die gesetzliche Rentenversicherung und die Basisrente.

Die 2. Schicht, die staatlich geförderte Zusatzversorgung, beinhaltet die betriebliche Altersversorgung und die Riester-Rente.

Die besonders flexible und individuelle private Vorsorge der 3. Schicht schafft zusätzliche Lebensqualität im Alter.

Das 3- Schichten- Modell der Altersvorsorge

Unser Tipp: Bleiben Sie zum Thema „Versicherungen & Finanzen“ immer auf dem Laufenden – mit unserem kostenlosen Newsletter!

Schichten kombinieren schafft ein Mehr an Leistung

Individuelle Kriterien helfen bei der Suche

Je nach persönlicher Berufs- und Lebenssituation ist es sinnvoll, Produkte aus den drei Schichten intelligent miteinander zu kombinieren. Wer z. B. die Steuerersparnis einer Basisrente in eine private Rentenversicherung der 3. Schicht investiert, holt im Alter eine deutlich höhere Rentenzahlung für sich heraus.

Beispiel Basisrente – gut verdienender Arbeitnehmer

Welches Lebensversicherungsprodukt ist sinnvoll?

Mit Sicherheitsgarantien oder mit Renditechancen?

Es geht natürlich auch beides!

Innerhalb der drei Altersvorsorge-Schichten ist es für alle Produkte von besonderem Belang, die jeweilige Produktart zu erkennen bzw. zu bewerten. Schematisiert betrachtet kann man eine klassische, eine fondsgebundene und eine kombinierte Versicherungslösung unterscheiden. Die Renditechancen und Sicherheitsparameter ändern sich entsprechend.

Die klassische Altersvorsorge: Ideal für Sicherheitsorientierte

Kunden erhalten höchstmögliche Sicherheit durch die Anlage der Beiträge in das Sicherungsver-mögen der Versicherungsgesellschaft. Immer häufiger werden Produkte ohne Garantieverzinsung angeboten – die sog. „Neue Klassik“, bei der in der Regel eine Beitragsgarantie zum Ablauf gewährt wird.

Das dynamische Hybridmodell: Ideal für alle, die beides wollen

Kunden können die Sicherheit einer klassischen Rentenversicherung mit marktorientierten Renditechancen kombinieren – inklusive Beitragsgarantie. Gleichzeitig wird so viel wie möglich in Fonds bspw. Garantiefonds/ Wertsicherungskonzepte/ Indexfonds investiert.

Die fondsgebundene Altersvorsorge: Ideal für

Renditeorientierte

Kunden erhalten beste Renditechancen durch eine direkte Partizipation an den Kapitalmärkten.

Dazu werden die Beiträge in unterschiedlichste Fonds investiert. Fonds können frei gewählt und

flexibel gewechselt werden.

Ab wann sollten Sie fürs Alter vorsorgen?

Früh starten lohnt sich dank Zinseszinseffekt

Zusätzliche Altersvorsorge hilft, die Rentenlücke zu schließen. Wenn Sie früh mit dem Sparen beginnen, können Sie Ihre monatliche Belastung gering halten, denn über die Jahre entwickelt sich durch den Zinseszinseffekt ein erstaunliches Vermögen. Der Zinseszinseffekt geht umso mehr verloren, je länger Sie die Vorsorge hinauszögern.

Welche Lebensversicherung eignet sich für wen?

| Zielgruppe | Ideale Produkte | Was sind die Vorteile? |

|

Sebstständige/ Freiberufler |

Basisrente Private Rente |

Vor allem die Zuzahlungsmöglichkeit ist interessant, die auch bei schwankenden Einkünften eine Altersvorsorge ermöglicht. In der Ansparphase ist die Basisrente pfändungsgeschützt, in der Leistungsphase innerhalb der Pfändungsfreigrenzen. Zusätzlich kann eine ungeförderte private Rente abgeschlossen werden, in die auch durch den Sonderausgabenabzug aus der Basisrente gesparte Steuern fließen können. |

| Beamte | Riester-Rente Basisrente Private Rente |

Für Beamte ist eine staatliche Förderung über Riester- bzw. Basisrente möglich (über Zulagen bzw. Sonderausgabenabzug). Darüber hinaus kann noch eine ungeförderte private Rente abgeschlossen werden. |

| Besserverdiener | Riester-Rente Basisrente bAV Private Rente |

Besserverdienende können mehrere Formen der geförderten Altersvor- sorge kombinieren, um die Förderhöchstgrenzen optimal auszunutzen. Zusätzlich kann auch noch eine private Rente abgeschlossen werden, für die es keine gesetzlichen Höchstgrenzen gibt. Bei privaten Renten wird lediglich der Ertragsanteil versteuert. |

| Familien mit Kindern | Riester-Rente Private Rente |

Bei der Riester-Rente wird zusätzlich zur jährlichen Zulage eine Kinder- zulage von 185 Euro für vor 2008 geborene bzw. 300 Euro für nach 2008 geborene Kinder gezahlt. Ergänzend oder alternativ bietet sich eine private Rente an. (Groß-) Eltern können hierüber eine erste Altersvorsorge für die Kinder aufbauen. |

| Auszubildende | Riester-Rente | Neben der regelmäßigen Zulage besteht die Möglichkeit, einen einmaligen Berufseinsteiger-Bonus von 200 Euro bei erstmaliger Aufnahme eines Berufs zu erhalten. |

| Zukünftige Immobilienbesitzer | Wohn-Riester | Entnahmen aus Riester-Verträgen können förderunschädlich für selbst genutzte Immobilien verwendet werden. Seit 2014 kann die Entnahme auch zur Entschuldung im Rahmen einer Finanzierung oder zum alters- oder behindertengerechten Umbau der Immobilie verwendet werden. |

| Arbeitnehmer | bAV | Direktversicherungen gegen Entgeltumwandlung sind beispielsweise in der Ansparphase steuer- und sozialabgabenfrei. Zum Rentenbeginn kann der Arbeitnehmer statt der Rente eine Kapitalauszahlung wählen. Eine im Leistungsfall nachgelagert besteuerte BU oder EU ist möglich. |

| Zielgruppe 50 Plus |

Basisrente Private Rente |

Durch die Möglichkeit einer Einmalbeitragszahlung * macht auch für Späteinsteiger eine Basisrente noch Sinn. Zusätzliche private Renten sind ohne gesetzliche Höchstgrenzen möglich. |

* Einmalbeitragszahlungen können z. B. bei Abfindungen oder auslaufenden Lebensversicherungen interessant sein.

Quelle: infinma

Wie werden Lebensversicherungen besteuert und was ist noch zu beachten?

| Die Basisrente wird nachgelagert besteuert. Es sind keine Kapitalauszahlungen möglich. Es bestehen starke Einschränkungen bei der Vererbbarkeit (nur an Ehegatten/eingetragene Lebenspartner und unterhaltsbe- rechtigte Kinder und nur in Form einer Rentenzahlung). |

| Riester- und Basisrenten werden nachgelagert besteuert. Das angesparte Kapital muss verrentet werden, nur bei der Riester-Rente ist eine Kapitalauszahlung von 30 % des Verrentungskapitals möglich. |

| Sonderausgabenabzug bei geförderten Produkten ist nur begrenzt möglich. Kapitalauszahlungen sind bei der Riester-Rente begrenzt auf 30 % des Verrentungskapitals, bei der Basisrente sind sie gar nicht möglich. Steuervorteile bei der privaten Rente werden nur unter bestimmten Voraussetzungen gewährt (Rentenbeginn nach dem 62. Lebensjahr, Aufschubzeit von mindestens 12 Jahren). |

| Die Riester-Rente wird nachgelagert besteuert. Es bestehen starke Einschränkungen bei der Vererbbarkeit (möglich sind Hinterbliebenenrente für den Ehepartner, Waisenrente für das Kind oder die Übertragung des Guthabens auf einen Riester-Vertrag des Ehepartners, eine Auszahlung ist nur förderschädlich möglich). |

| Eine vollständige Kapitalauszahlung (Storno) ist nur förderschädlich möglich. |

| Die nachgelagerte Besteuerung wird durch ein sog. „Wohnförderkonto“ sichergestellt. |

| Direktversicherungen werden nachgelagert besteuert. Eine vorzeitige Kapitalauszahlung ist im Allgemeinen nicht möglich. Eine freie Wahl des Versicherers und die Mitnahme der Versicherung zu einem neuen Arbeitgeber sind nicht ohne Weiteres gewährleistet. Bei Mitnahme könnten etwaige Vorteile aus gewährten Kollektiv-Konditionen verloren gehen. |

| Die Basisrente wird nachgelagert besteuert. Es sind keine Kapitalauszahlungen möglich. Es bestehen starke Einschränkungen bei der Vererbbarkeit (nur an Ehegatten/eingetragene Lebenspartner und unterhalts berechtigte Kinder und nur in Form einer Rentenzahlung). |

Was ist bei der Auswahl von Anbietern und Produkten wichtig?

Auf individuelle auf Ihre Person maßgeschneiderte Lösungen kommt es an

Wenn Sie Ihren Ruhestand und oder den Ihres Lebenspartners absichern wollen, sollten Sie einen vertrauenswürdigen Anbieter und ein Produkt wählen, das ideal zu Ihrer individuellen Situation passt. Es gibt viele Anbieter, Tarife und Optionen. Wir empfehlen Ihnen einen unabhängigen Versicherungsmakler, der Ihnen hilft Ihren persönlichen Vorsorgebedarf zu ermitteln und das richtige Produkt auszuwählen. Gerne steht Ihnen ein unabhängiger und kostenloser Vorsorgespezialist von FinaFair zur Seite.

So führen wir von FinaFair den Beratungsprozess durch:

- Schritt: Den individuellen Vorsorgebedarf ermitteln

- Schritt: Die passende Vorsorgeschicht mit dem Produkt zum individuellen Anlagetyp kombinieren

- Schritt: Das passende Produkt ermitteln

Fazit: Warum ist eine private Rentenversicherung die richtige Wahl?

Um später im Ruhestand über eine Rente bis zum Lebensende zu verfügen, die es auch erlaubt, den aufgebauten Lebensstandard zu halten, gibt es praktisch keine Alternative zu einer privaten Rentenversicherung. Die wichtigsten Argumente dafür sind hier noch einmal kurz zusammen gefasst.

Ohne private Altersvorsorge geht es nicht

| Die gesetzliche Rente wird nicht ausreichen, um den gewohnten Lebensstandard zu halten: Sie wird nur etwa 50 % des Nettogehalts erreichen, für jüngere Menschen und sehr gut Verdienende ist es wahrscheinlich noch weniger. |

| Die steigende Lebenserwartung und sinkende Geburtenzahlen bedingen, dass weniger Arbeitnehmer mehr Rentner finanzieren. Das belastet das Rentensystem zunehmend. |

Die Rentenversicherung ist die einzige Form der Altersvorsorge, die …

|

Erstinformation – FinaFair ist für Sie da, Ihr unabhängiger Versicherungsmakler aus Hannover