Die Renteninformation: Wird die gesetzliche Rente reichen?

Weniger als 1000 € Rente im Monat – damit müssen laut einer aktuellen Statistik des Statistischen Bundesamts 4,9 Millionen Rentner auskommen. Obwohl diese mindestens 40 Jahre lang in die gesetzliche Rentenversicherung eingezahlt haben. Die aktuellen Zahlen zeigen besonders deutlich, dass die gesetzliche Rentenversicherung im Alter nicht ausreicht. Wie du dich dennoch während deines „zweiten Lebensabschnittes“ (Arbeitsphase) ausreichend vor Altersarmut schützen kannst, damit du deinen „dritten Lebensabschnitt“ (Rentenphase) in vollen Zügen genießen kannst, erklären wir dir in diesem Blogartikel.

Inhaltsverzeichnis

2. Die Renteninformation: Brutto-Rente ist nicht gleich Netto-Rente!

3. Was ist eine Versorgungslücke?

4. Was dir die Renteninformation verrät?

5. Altersarmut vorbeugen: Das 3 Schichten Modell der Altersversorgung

Berufsleben im Wandel

40 Jahre zu arbeiten und dabei weniger als 1000 € Rente zu erhalten, scheint zunächst unvorstellbar. Dabei handelt es sich um eine Ausgangssituation, die heutzutage kaum noch gegeben ist. Work & Travel, Bachelor, Master, Auslandssemester, Praktika – der Einstieg in das Berufsleben verzögert sich stetig. Dadurch ist es zukünftig kaum möglich 40 Jahre durchzuarbeiten. Diese Umstände haben Auswirkungen auf die tatsächlich geleisteten Berufsjahre und damit auch auf die Einzahlungen in die gesetzliche Rentenversicherung.

Fakt ist: Der Großteil der aktuellen Generation wird weniger als 40 Jahre in die gesetzliche Rentenversicherung einzahlen. Damit sinkt die durchschnittliche Rente um ein weiteres, was deutlich aufzeigt: Eine private Altersvorsorge ist unbedingt notwendig.

Die Renteninformation: Brutto-Rente ist nicht gleich Netto-Rente!

Oft gerät es in den Diskussionen um die zukünftige Rente in Vergessenheit: Bei der voraussichtlichen Rente aus der gesetzlichen Rentenversicherung handelt es sich stets um einen Bruttowert. An dieser Stelle stehen noch die Abzüge durch die Kranken-, sowie Pflegeversicherung und eventuelle Steuerabzüge aus.

Das bedeutet konkret:

-

- Brutto Rente

-

- – Krankenversicherung

-

- – Pflegeversicherung

-

- – Steuerbeträge*

-

- = Netto- Rente

*wenn die Rente über dem Rentenfreibetrag liegt

Auch wenn die zu erwartende Rentenhöhe der Renteninformation zunächst vielversprechend aussieht, bleibt davon nicht viel übrig. Trotz dessen verlassen sich zu viele Menschen auf die gesetzliche Rentenversicherung und stehen im Alter vor der Herausforderung einer Versorgungslücke.

Was ist eine Versorgungslücke?

Möchtest du deinen gewohnten Lebensstandard auch im Rentenalter beibehalten, müssen auch die finanziellen Mittel unverändert bleiben. Wird im Rentenalter allerdings eine Rente von 1200 € netto ausgezahlt, anstatt dem sonst zur Verfügung stehendem Gehalt von 2000 € netto, entsteht eine sogenannte Versorgungslücke. In diesem Fall beträgt die Versorgungslücke 800 €. Um sich einen Überblick über die zu erwartenden Kosten zu verschaffen, solltest du folgende Fragen für dich beantworten:

-

- Wie stelle ich mir mein Rentendasein vor?

-

- Was sind meine Wünsche oder auch Ziele, die ich im Rentenalter verfolgen möchte?

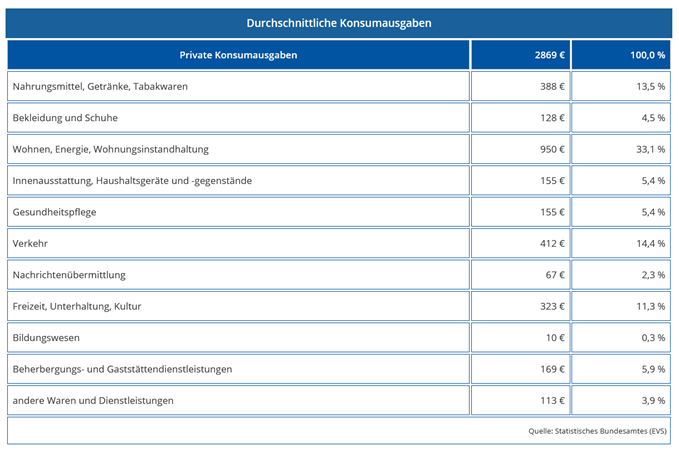

Wie groß eine Versorgungslücke sein kann, siehst du anhand der folgenden Grafik des Statistischen Bundesamtes. Diese zeigt die durchschnittlichen Konsumausgaben eines 2-Personen-Haushalts:

Wendet man die Faustformel zur Netto-Rente „50% des heutigen Nettogehalts“ an, erhält der 2-Personen-Haushalt aus dem Beispiel gemeinsam eine Rente von 1434,50 €. Anhand der Auflistung wird deutlich, dass die Ausgaben mit dieser Rente nicht bewältigt werden könnten. Hier ist eine Aufstockung der gesetzlichen Rente um eine private Altersvorsorge unbedingt notwendig!

Achtung: Bei einem Single-Haushalt ist zusätzlich zu beachten, dass die Ausgaben für den Posten „Wohnen, Energie, Wohnungsinstandhaltung“ einen deutlich höheren Anteil der Gesamtausgaben einnehmen.

Was dir die Renteninformation verrät?

Die Renteninformationen der Deutschen Rentenversicherung erhalten alle Versicherten, die mindestens 27 Jahre alt sind und fünf Jahre Beitragszeiten erworben haben. Verschickt wird die Renteninformation einmal pro Jahr.

Auch hier ist wichtig: Bei allen Angaben handelt es sich stets um Bruttowerte! Die Beiträge für Kranken- und Pflegeversicherung werden noch abgezogen sowie Steuern, wenn die Rente über dem Rentenfreibetrag liegt. Dieser ist im Jahr 2020 bei 9.408 Euro/ Jahresrente angesetzt. Nebenverdienste oder sonstige Einkommen werden ebenfalls angerechnet, so dass sich die Rente unter Umständen noch weiter reduziert.

Wir zeigen dir, was du beim Lesen der Renteninformation besonders beachten solltest!

Achtung!

Durch die Inflation verliert dein Geld an Kaufkraft – Lebenshaltungskosten werden immer höher. Darauf weist auch die Deutsche Rentenversicherung im letzten Abschnitt der Renteninformation hin. Zudem zahlen durch den Geburtenrückgang weniger Arbeitnehmer in die Rentenkasse ein, so dass das Rentenniveau sinkt.

Wissenswerte Infos zu Rentenhöhen findest du auch in diesem Artikel: Wer bekommt 2000 Euro Rente?

Altersarmut vorbeugen: Das 3 Schichten Modell der Altersversorgung

Um eine Versorgungslücke gar nicht erst entstehen zu lassen, ist eine ausreichende und frühzeitige Altersvorsorge

das A&O!

Das bedeutet konkret: Die gesetzliche Rentenversicherung reicht im Alter nicht aus, so dass anderweitig vorgesorgt werden sollte/ muss.

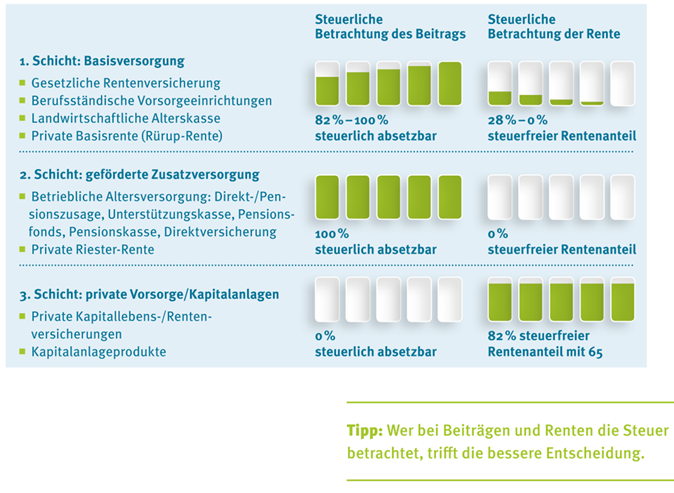

Der Gesetzgeber hat mit dem Modell der 3 Schichten deutliche Hinweise darauf gegeben, wie die Versorgung für das Alter optimal gestaltet werden kann. Deshalb ist es wichtig, die steuerliche Behandlung sowohl in der Anspar- als auch in der Leistungsphase zu betrachten

Das bedeuten die drei Schichten:

-

- 1. Schicht: Die erste Schicht gilt als Basisversorgung und beinhaltet vor allem die gesetzliche Rentenversicherung und die Basisrente.

-

- 2. Schicht: Die zweite Schicht, die staatlich geförderte Zusatzversorgung, beinhaltet die betriebliche Altersversorgung und die Riester-Rente.

-

- 3. Schicht: Die besonders flexible und individuelle private Vorsorge der dritten Schicht schafft zusätzliche Lebensqualität im Alter.

Aufstockend zur ersten Schicht, der Basisversorgung, sollte die geförderte Zusatzversorgung genutzt werden. Dies kann zum Beispiel in Form einer betrieblichen Altersvorsorge oder auch einer Riester-Rente geschehen. Letzteres ist stark von den Lebensverhältnissen abhängig. Abschließend wird der Fokus auf die dritte Schicht, die private Vorsorge/Kapitalanlagen, gelegt. Nur eine Abdeckung aller Schichten ermöglicht eine optimale Vorbereitung auf das Rentenalter.

Hast du deine Altersvorsorge schon im Blick?

Du siehst: Je nach individuellen Gegebenheiten und Bedürfnissen gibt es bei der Altersvorsorge einiges zu beachten. Im Hinblick auf den beruflichen Wandel sollte die private Altersvorsorge frühestmöglich beginnen.

Aber keine Sorge: Wir helfen dir durch den Dschungel der Angebote für eine bestmögliche Altersvorsorge und finden für dich das passende Produkt mit dem besten Preis-Leistungs-Verhältnis. Vereinbare ganz einfach einen kostenlosen und unverbindlichen Beratungstermin.

Wir freuen uns auf dich!

Dein FinaFair-Team